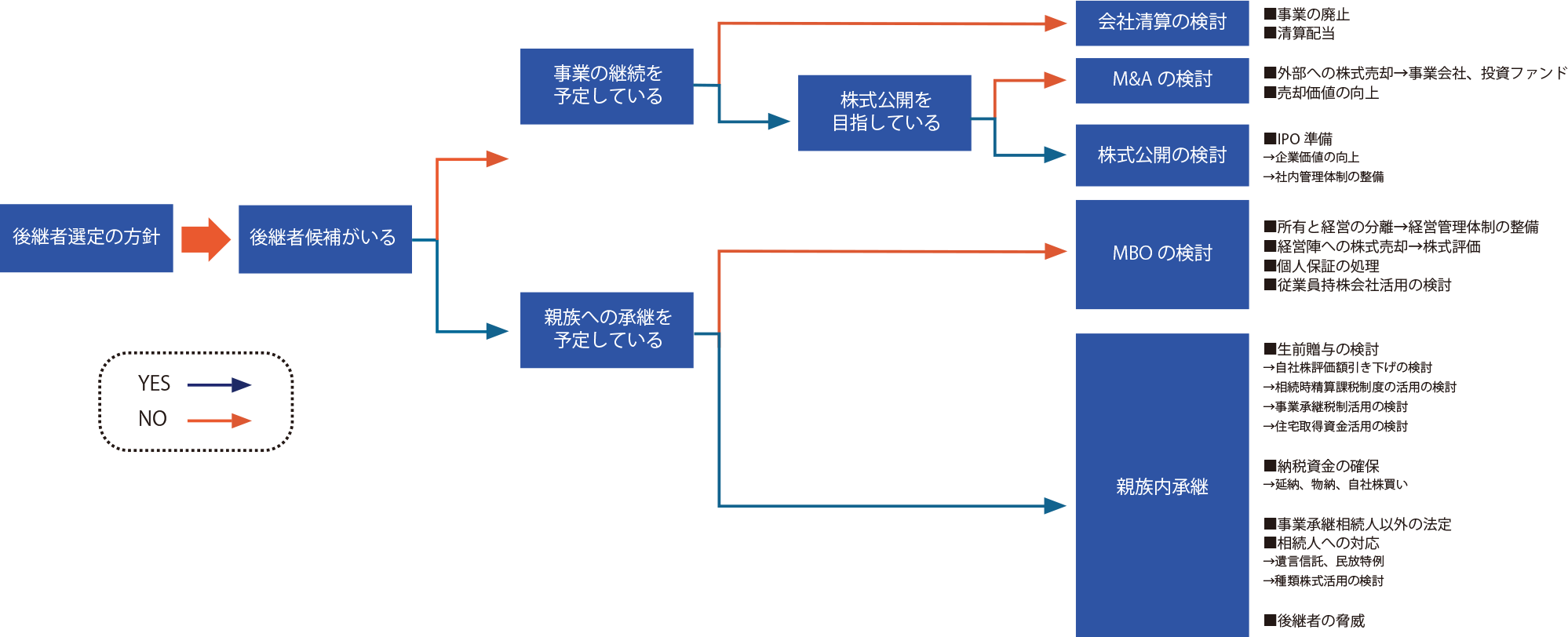

私たちは、後継者の有無などクライアントの状況に応じて、親族への承継に限定する事なく、様々な事業承継プランの中から、最適な承継プランを提案致します。

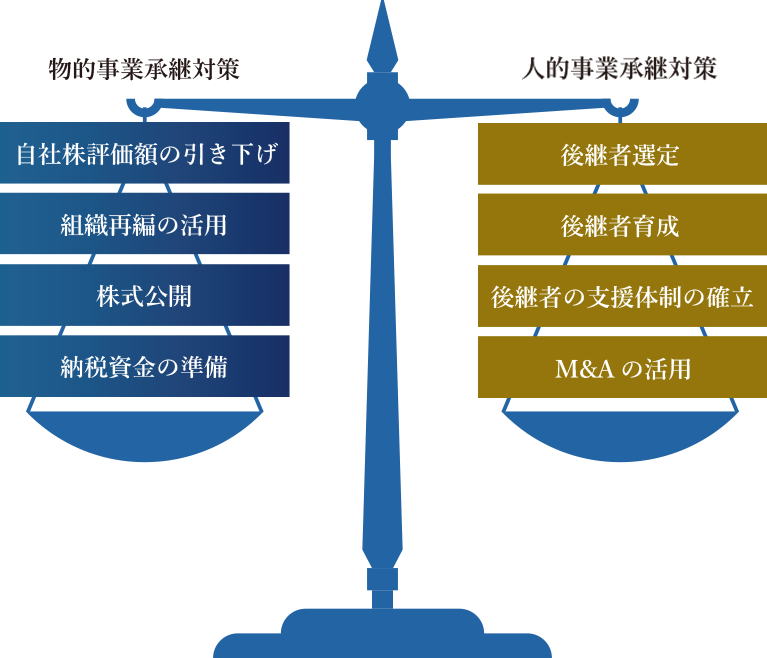

事業承継には、経営の承継<人的事業承継対策>と資産の承継<物的事業承継対策>の2つの側面があります。

事業承継は「いかに税金の負担を減らせるか」といったいわゆる相続税対策<物的事業承継対策>が重要であることは言うまでも無い事ですが、

相続税対策に偏重して企業価値を損ねてしまっては元も子もありません。

その為、会社の競争力を損ねる事無く、経営をどのような形で承継するかといった<人的事業承継対策>を同時にバランスよく進める事が重要です。

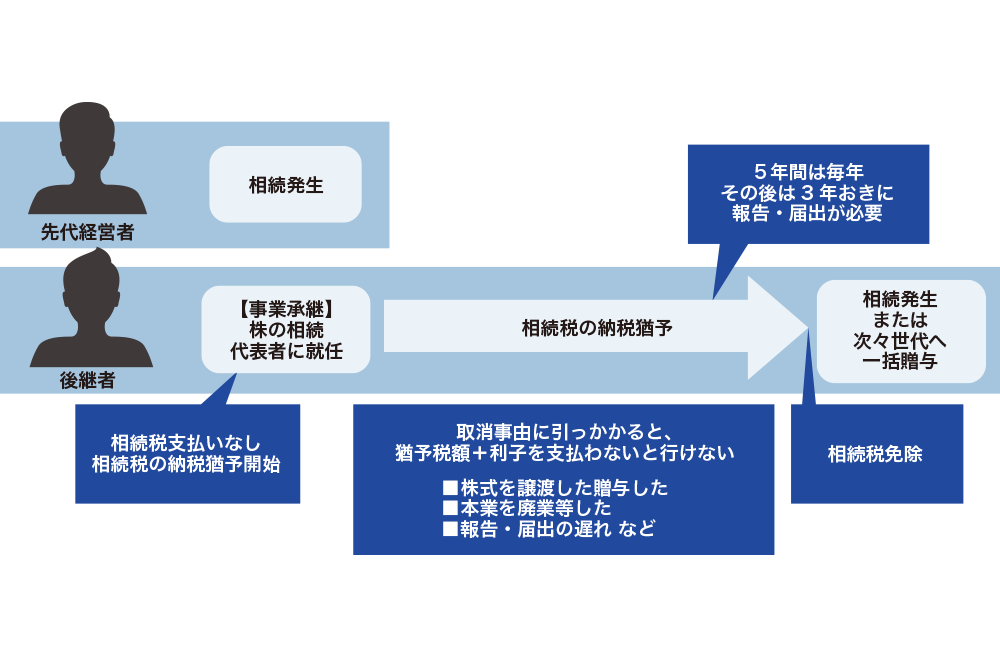

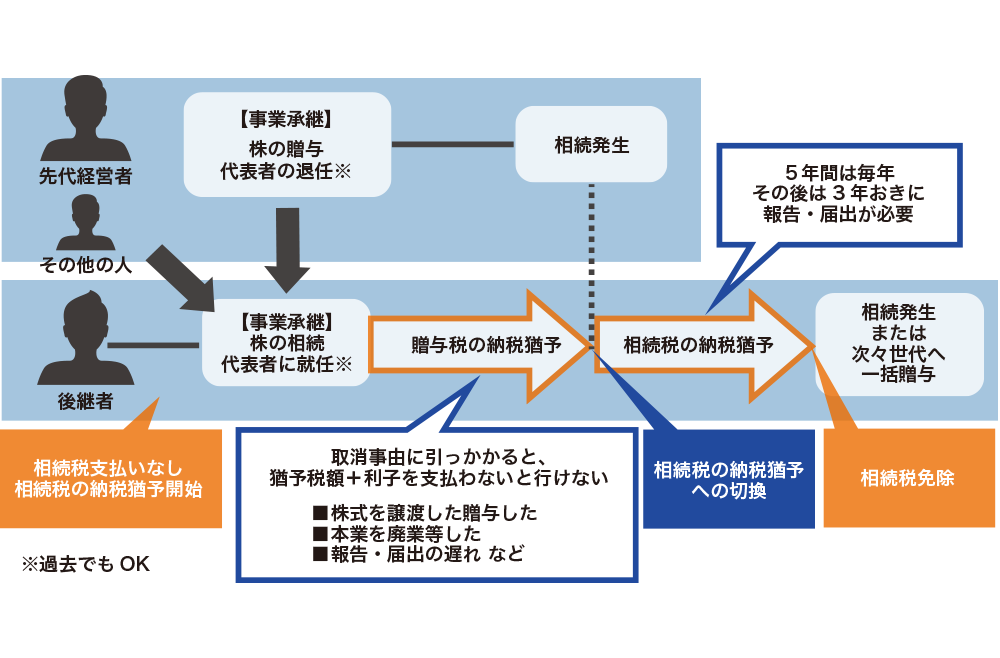

中小企業の事業承継をスムーズにするための制度として、平成20年10月に経営承継円滑化法が制定され、それに伴い税制においても事業承継税制が整備されました。

ところが、適用要件の厳しさもあって当該制度の活用例はほとんどなく、その後の改正によって使い勝手が改善された現在においても、その状況に変化がないのが実情です。

そのような中で、私たちは当該制度の有用性に着目し、導入に積極的に取り組んでいます。

事業承継税制の活用が進まない深刻な状況を受けて、平成30年度税制改正により、現在の事業承継税制を抜本的に拡充した画期的な特例措置が時限的に創設されました。

具体的には、制度の適用を受ける要件が緩和された上で、これまでは対象株式が2/3までで80%の納税猶予だったものが、全株対象で100%の納税猶予となった事で、贈与税や相続税の支払いがゼロになる措置です。

但し、令和5年3月までに「特例承継計画」という計画を提出し、令和9年12月までに実際に事業承継(経営の承継+株式の承継)を行う必要があります。